九年错案终获改判无罪丨杨文斌律师团队成功辩护虚开增值税专用发票申诉再审案!

日期:2023-10-31 阅读:8,334次

九年错案终获改判无罪丨杨文斌律师团队成功辩护虚开增值税专用发票申诉再审案!

从有期徒刑十五年到当庭无罪释放。一起成功的无罪辩护背后是杨文斌律师及团队8年来不懈的努力,是相信司法公正虽迟但到的坚持,更是数十年如一日深耕专业的沉淀。

北京炜衡(杭州)律师事务所主任杨文斌律师及其团队任聪玲律师、马斓倩律师为虚开增值税专用发票案成功辩护,经最高院指令河北高院再审,当事人王某终获无罪判决!

【案情回顾】

王某作为某煤炭贸易有限公司的法定代表人、总经理,为应对公司的上级单位年度审计,安排某煤炭贸易有限公司、某能源有限公司、某科技有限公司在没有真实货物购销的情况下,循环闭环开具增值税专用发票。2014年11月21日,王某因涉嫌虚开增值税专用发票罪被刑事拘留。2015年12月4日,济南市中级人民法院以虚开增值税专用发票罪判处王某有期徒刑15年。王某上诉后,山东省高级人民法院于2016年6月2日维持原判。二审维持原判后,王某近亲属委托杨文斌律师团队作为辩护人,提出申诉,山东省高级人民法院于2017年12月12日驳回申诉。之后,王某近亲属继续委托杨文斌律师团队作为辩护人向最高人民法院提出申诉。

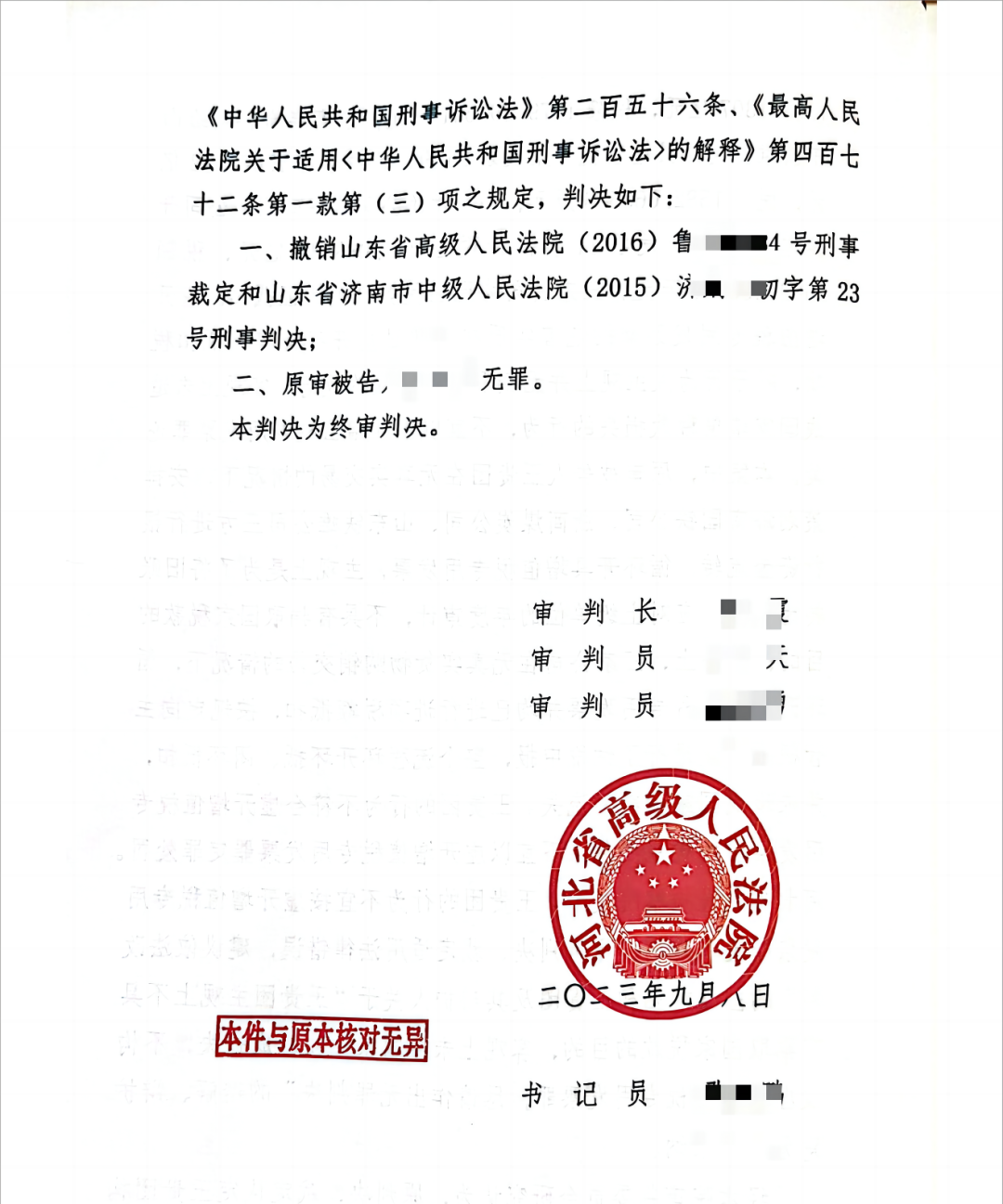

2021年6月22日,最高人民法院作出(2020)最高法刑申237号再审决定书,该决定书指出:“原判决(2016)鲁刑终84号刑事裁定认定王某犯虚开增值税专用发票罪属于适用法律错误,指令河北省高级人民法院对该案进行再审”。2023年6月14日,河北省高级人民法院对本案开庭审理。2023年9月20日,河北省高级人民法院采纳辩护意见,认定王某主观上不具有骗取国家税款的目的,客观上未给国家税收造成损失,依法判决被告人王某无罪。

【八年申诉辩护路】

杨文斌律师带领的辩护团队从2016年代理申诉,到2021年正式启动审判监督程序,再到2023年王某被宣判无罪,历时近八年,自始至终坚持为王某做无罪辩护,坚持不懈地与山东省高级人民法院、河北省高级人民法院、最高人民法院密切沟通,即使在最为困难的疫情停滞期间,辩护律师团队也没有放弃无罪辩护的信念与努力!

1.前期申诉不言弃。

2017年2月,辩护团队向山东省高级人民法院递交申诉材料,山东省高级人民法院于2017年12月12日作出驳回申诉裁定,本案陷入艰难困境,但辩护团队始终没有放弃信念,一方面积极鼓励王某及其近亲属继续向最高人民法院申诉,另一方面反复查阅案件卷宗、整理阅卷笔录、全面检索涉案相关法律法规、全面检索类案案例,以期通过以上方式夯实办案基础,切中立法本意,为下一步向最高人民法院申诉做好充分的准备,打下坚实的基础。

2018年2月,最高人民法院受理了辩护团队递交的申诉材料,时值寒冬腊月,辩护团队将此消息告知了王某及其近亲属,共同期盼着本案的寒冬尽快散去。此后,辩护团队多次辗转于北京、山东两地,屡至最高人民法院申诉立案大厅,与承办法官沟通申诉意见、询问办案进展。辩护团队始终坚持为王某做无罪辩护,即便案件结果尚未可知,但辩护团队永不言弃,坚信会有春暖花开之日。

2.再审艰难促开庭。

功夫不负有心人,2021年6月22日,最高人民法院作出了指令再审决定,辩护人和王某第一次看到了本案无罪的希望,迎来了前所未有的光明,甚至期待、预判2021年会成为王某无罪释放的时间标志。但是,因为当时新冠疫情反复,我国各省市随时都有被封控的风险,王某所在的济南市、河北高院所在的石家庄市都有被封控的经历。王某在山东省监狱服刑,本案在河北高院再审,跨省办案、跨省开庭、跨省人员流动因新冠疫情影响变得十分艰难。在这个过程中,辩护人反复多次坚持不懈与法官电话沟通开庭事宜,多次致信法官申请对王某申请取保候审,多次致信法官申请尽快开庭,多次致信河北高院请求再审监督,多次致信最高人民法院请求监督下级人民法院并催促尽快开庭,甚至于2023年3月30日致信张军院长请求对本案予以监督并请求改变再审案件久拖不决的现象……

终于在2023年6月14日,河北高院对本案开庭审理。2021年6月22日—2023年6月14日,从最高院发布再审决定书到再审开庭,经历了近两年时间,这两年内,王某原判刑罚并未中止同时不得减刑,这其中的艰辛困苦只有辩护人、王某及其亲属最为清楚,本案无罪之路的不易也只有亲历此过程的人才懂。

3.庭后依旧不松懈。

本案开庭后,辩护人依旧没有松懈,在充分掌握案情、梳理证据的情况下,三位律师一遍遍分析证据,还原案件事实,研读法律规定,理解立法本意,打磨辩护意见,充分而有利地阐述了无罪的事实和法律依据。与此同时,密切与主审法官沟通,实时解答合议庭对本案所涉事实的疑惑,为合议庭提供其所需的案外信息和背景信息,积极催促本案尽快判决。

与此同时,辩护团队与王某及其亲属保持密切沟通,建立以上人员与河北高院之间的桥梁,将王某父母身体情况(因其父已达99岁高龄,其母已达91岁高龄,并患有阿尔兹海默症)实时反馈给主审法官,希望河北高院可以从法理和情理双角度出发加快本案尽快判决。

守得云开见月明! 2023年9月20日—宣告无罪的这一天,王某及其家人等到了,辩护人也等到了。王某99岁的父亲和91岁的母亲也终于盼到了团圆的一天!历时近九年,纵使阻碍重重,纵使千难万险,王某也终于踏上了回家的路!

【辩护要点】

一、主观方面之辩

王某主观上不具有偷逃、骗取国家税款的目的,不能构成虚开增值税专用发票罪。涉案三家公司之间开具增值税专用发票属于封闭式环开,开具的主观目的是将旧账转为新账、应对上级单位的年度审计,不具有骗取国家税款的目的,不能认定构成犯罪。

二、客观方面之辩

1.原判决、裁定仅截取了本案三家公司环开模式中的一环作为认定构成犯罪的依据,没有对案件作出综合分析和整体评价,未考虑案件环开全貌,导致认定事实错误,适用法律错误,应当依法改判。

2.成为增值税纳税义务人的前提是发生真实交易,换言之,如果没有发生真实的货物交易,商品购买和销售都是虚构的,即使虚开了增值税专用发票,也没有义务缴纳增值税,因为发票背后没有真实交易做支撑,不可能有增值。因此,在没有真实交易、没有纳税义务的前提下,只有在下游受票方已进行抵扣,但上游销售方未缴或者少缴税款的情况下,才会造成国家税收损失。

而本案系封闭式环开,环开线上的每一个公司都会先后成为纳税的主体和抵扣的主体,即任何一方都既是出票方又是受票方。若三家公司中的任一公司没有全额进行纳税申报,则本案的循环开票、循环抵扣根本无法完成。通俗来讲就是,如果任一公司作为出票方时未全额纳税,那该公司作为受票方时也无法实现全额抵扣。基于此前提,本案各开票方必定全额申报纳税。且从本案的客观事实看,各公司均如实全额缴纳税款,没有给国家税收带来损失。

3.虚开增值税专用发票罪的本质在于滥用抵扣权,本案三家公司之间实现了抵扣权的平衡,没有增值税专用发票外流,没有导致国家税收利益损失。相反,通过数据比对,本案环开模式下还为国家多缴纳了税款。

三、客体之辩

虚开增值税专用发票罪侵害的客体一是增值税专用发票管理秩序,二是国家税收征管制度,二者缺一不可,国家税收征管制度应当属于主要客体。因此,如果仅仅破坏了增值税专用发票管理秩序,但未实际危及国家正常的税收活动,只能属于一般的行政违法行为,不能认定构成犯罪。涉案的三家公司之间闭环开票的行为虽然对增值税专用发票管理秩序有一定的干扰,但并未造成国家税收损失,并未实际危及国家正常的税收活动,不能认定构成犯罪。

【办案感悟】

1.本案再次明确,行为人主观上不具有骗取国家税款的目的,客观上未对国家税款造成损失,对其行为不能按照虚开增值税专用发票罪定罪处罚。

2.本案再次明确,虚开增值税专用发票罪侵害主要客体是国家税收征管制度,而不是增值税专用发票管理秩序。

3.本案将成为类似案件的经典判例,尤其是国家大力倡导保护民营企业及民营企业家的大背景下,对于指导司法实践具有重大意义。律师在面对此类案件时,要敢于做、坚持做无罪辩护。

来源:北京炜衡(杭州)律师事务所

责任编辑:雷雨